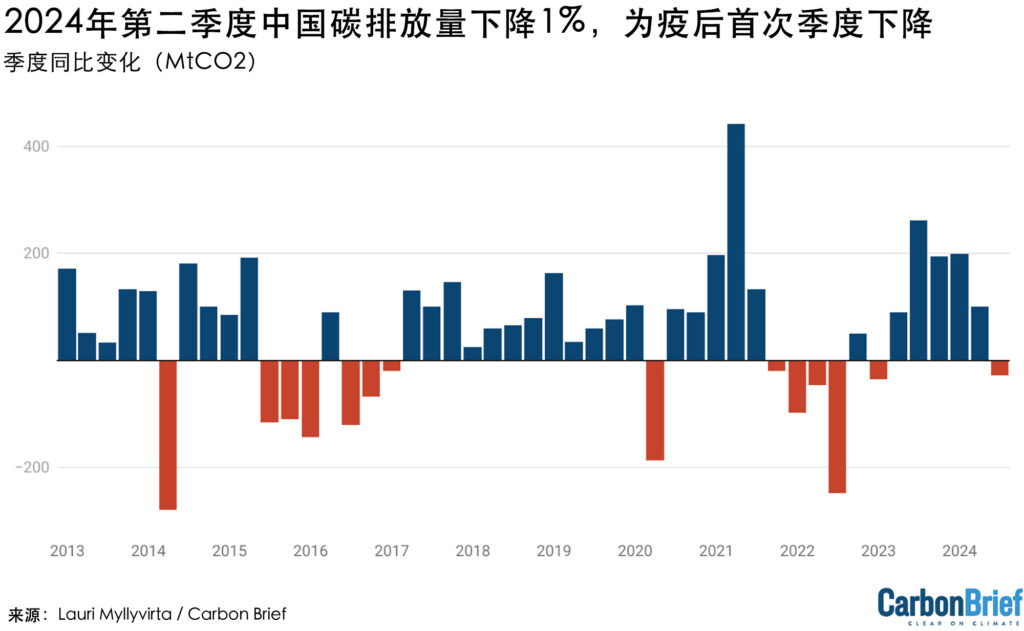

2024年第二季度,中国二氧化碳(CO2)排放量下降了1%,这是自2022 年12月该国解除疫情防控措施以来,季度碳排放量首现下降。

Carbon Brief基于官方和商业数据进行的新分析显示,中国今年的年度碳排放量仍有望下降。

根据行业组织中国电力企业联合会的预测,如果下半年用电需求增长放缓,中国今年的年度碳排放量将会下降。

然而,如果能源需求和供应的最新趋势得以维持,特别是如果需求增长继续超过新冠疫情前的趋势,那么2024年的碳排放量总体上将保持平稳。

该分析的其他主要调研结果包括:

- 2024年第二季度,中国能源需求同比增长4.2%。这比2023年和今年第一季度的增长要慢,但仍远高于疫情前的趋势。

- 第二季度,能源使用和水泥生产产生的CO2排放量下降了1%。将其与一至二月6.5%的大幅增长和3月的下降相结合,今年上半年的CO2排放量较去年同期增长了1.3%。

- 今年上半年,风电和光伏发电量增长了171太瓦时(TWh),超过2023 年英国同期发电总量。

- 中国的碳强度(即单位GDP的碳排放量)仅降低了5.5%,远低于实现中国2025年碳强度目标所需的7%降幅。

- 中国的水电机组从干旱中复苏,为降低碳排放带来一次性提振。

- 在中国行驶的电动汽车数量增加,交通燃料需求较一年前减少了约4%。

- 2024年上半年,太阳能电池板、电动汽车和电池生产仅占中国用电量的1.6%,CO2排放量的2.9%。

下文总结的近期一系列政策发展表明,北京正重新关注该国已提出的能源和气候目标。

然而,中国碳达峰的确切时间和量值,以及随后的减排速度,仍然是全球气候行动中的关键不确定因素。

疫后CO2排放量首降

如下图所示,中国的CO2排放量在2024年第二季度下降了1%,这是该国疫后开放以来季度值首次出现下降。

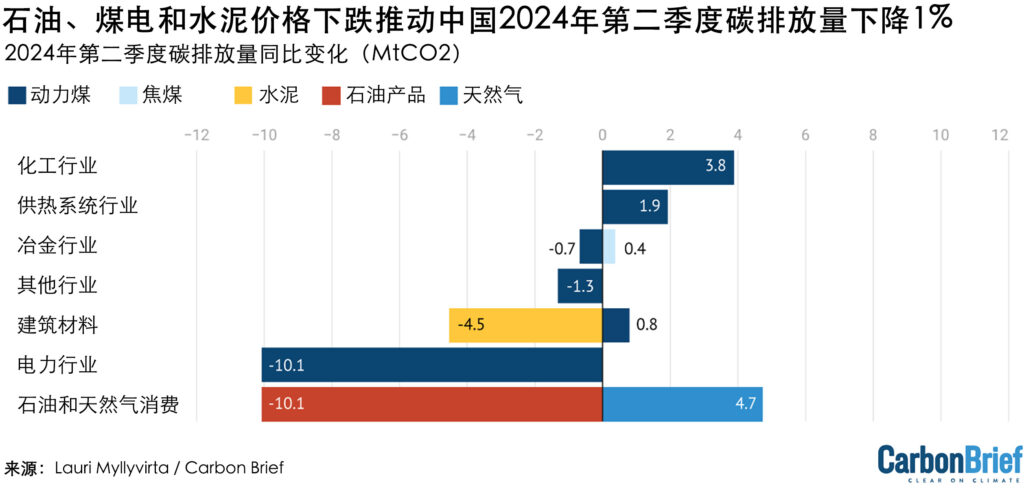

在全社会碳排放总量中,电力行业排放量下降了3%,水泥生产下降了7%,石油消费下降了3%。

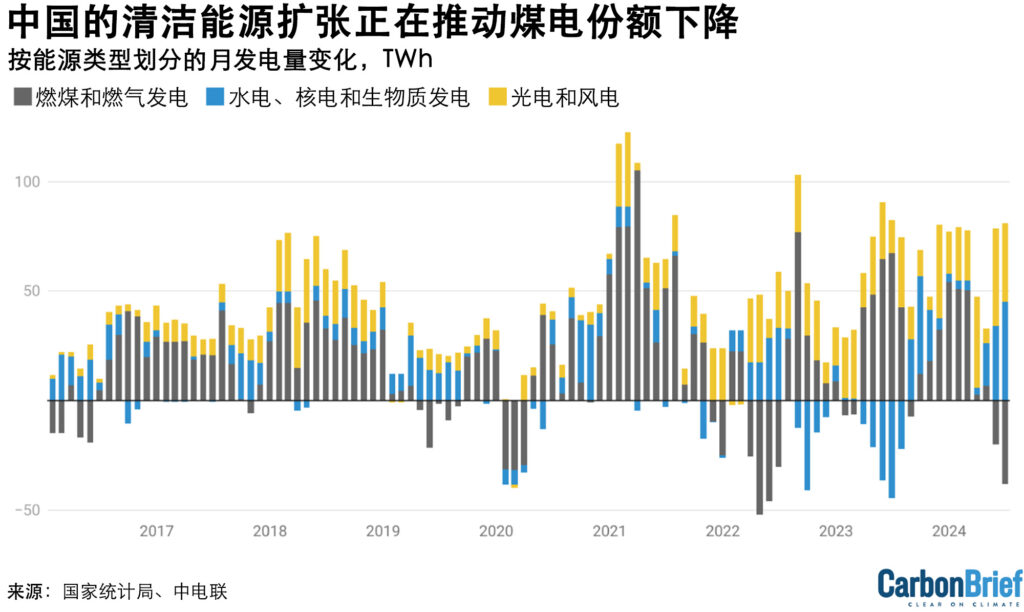

CO2排放量的减少由清洁能源新增装机容量的激增所推动。清洁能源的增长也正在推动化石燃料发电份额转而下降。

然而,煤化工(coal-to-chemicals)等行业能源需求的快速增长,削弱了电力行业变化的影响。

清洁能源新增装机有望打破2023年的纪录

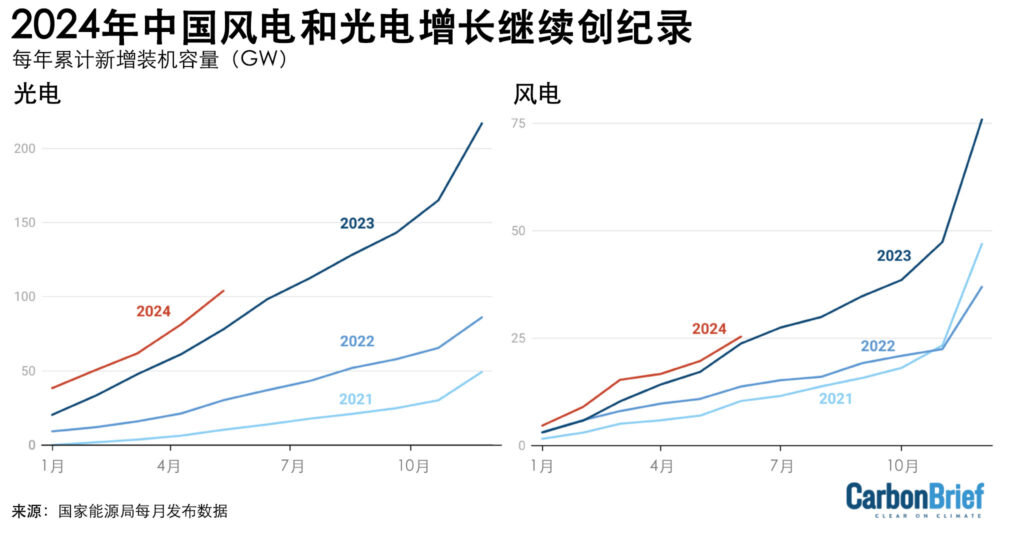

今年,中国清洁能源新增装机容量继续蓬勃增长。

如下图所示,2024年上半年,中国分别新增光伏和风电装机102吉瓦和26吉瓦。与去年上半年相比,光伏新增装机增长了31%,风电装机增长了12%。因此,中国有望打破去年创下的装机纪录。

尽管风力条件不佳,但风电、光伏发电装机容量的强劲增长仍使其满足了中国2024年上半年52%的用电需求增长,以及三月以来71%的用电需求增长。

事实上,国家能源局报告称,今年上半年光伏和风力发电量增加171太瓦时,这一增量超过了2023年上半年英国的总发电量(160太瓦时)。

但是,中国的用电需求在一至二月快速增长了11%,超过了新增的清洁能源发电量。但在水力发电量反弹增长的助力下,三月至六月非化石能源电力供应的增长超过了用电需求的增长。

下图显示了这些变化,展现了近几个月清洁能源扩张如何开始超过用电需求增长,推动燃煤和天然气发电量出现逆转下降。

国家能源局五月份停止发布按发电方式划分的产能利用率数据后,该机构于七月发布了按发电方式划分的可再生能源发电量数据,包括光伏、风电、水电和生物质发电。

国家能源局的数据显示,2024年上半年,可再生能源发电量同比增长22%,满足需求的35%。这一数字远高于此前国家统计局公布的数据(该数据低估了风电、尤其是光伏发电量),但与Carbon Brief之前发布的估计值非常接近。

在其他清洁能源技术方面,电动汽车、电池和太阳能电池(因其经济意义被称为“新三样”)的产量在上半年继续强劲增长,分别达到34%、18%和37%。

产量的增长展现了来自中国和海外强劲的购买需求。然而,太阳能电池产量的增长在六月份停止了。

能源需求快速增长

虽然清洁技术在中国继续激增,但单位GDP能耗也继续快速增长。这表明,中国在疫情期间遵循的高能耗增长模式仍在继续。

2024年第二季度,能源消费总量增长了4.2%,GDP增长了4.7%,能耗强度仅减少0.5%。这一能源需求增速远快于新冠疫情前的趋势。

中国的目标是把年均能耗强度降低2.9%,在新冠疫情时期经济政策改变中国的增长模式之前,2.9%的目标一直被超额完成。动态清零期间和之后的经济增长一直依赖于高能耗制造业。

近期能源消费增长的主要结构性驱动因素是煤化工行业、以及工业对电力和天然气的需求。

煤化工行业用煤炭而非石油生产石化产品,支持了中国的能源安全目标(以煤炭主体能源),但却牺牲了气候目标,因为以煤炭为基础的生产工艺的碳足迹要高得多。

中国的能源安全政策和煤炭相对于石油在价格上的更大跌幅推动了煤化工行业的繁荣。2022年至2023年煤炭供应紧张时,政府控制化工行业对煤炭的使用,以增加对发电厂的煤炭供应。随着2024年煤炭供应形势缓解,煤化工工厂得以增加产量,上半年化工行业的煤炭消费增长了21%。

今年上半年,中国的天然气消费量增长了8.7%,尽管天然气发电量有所下降,但工业和住宅天然气消费量仍强劲增长。不过,住宅需求由冬季的极端寒潮推动,并非结构性因素。

另一方面,石油产品需求继续下降,其在第二季度下降了3%,夏季降幅进一步加快。

导致需求下降的因素有很多,原因之一是电动汽车的普及。今年六月,电动汽车在过去10年累计汽车销量中的份额(衡量道路上车辆组合的指标)达到11.5%,高于一年前的7.7%。这意味着运输燃料需求因电动汽车的增加减少了约4%。

工程量持续萎缩(水泥产量的下降是一个明显体现)也影响了石油需求,因为建筑业是货运和机械石油产品需求的主要来源。

另一个关键驱动因素是作为石化原料的石油需求疲软,取而代之的是煤化工快速增长,但煤化工增长要付出的代价是增加了CO2的排放量。

从2021年开始,房地产行业放缓,这导致的工程量萎缩,且正在拖累对水泥和钢铁的需求。除了房地产建设减少的直接影响外,土地销售下降也拖累了地方政府收入,影响其在基建上的支出能力。

下图显示了能源需求的变化,它显示了其如何助推今年第二季度中国CO2排放量变化。

虽然CO2排放量在第二季度确实有所下降,但CO2强度的改善速度仍未达到可以完成中国2025年碳强度承诺所需的水平。

中国的目标是从2020年到2025年将单位GDP碳排放降低18%,2023年的进展远未达到该目标。

据报道,中国二季度GDP增长放缓至4.7%,CO2排放量下降1%,碳强度下降了5.5%,未达到2024年至2025年重回正轨所需的7%降幅。

今年的碳强度改善目标也比2025年更容易实现,因为水力发电量从2022年至2023年的低谷期反弹,这有助于减少碳排放。但这是一次性的利好,2025年不太可能出现。

中国一直依赖高能耗产业来推动经济增长,其中之一就是清洁能源技术制造业。对此,一些评论人士夸大了中国工厂生产太阳能电池板、电动汽车和电池在碳排放方面的影响。

但实际上,根据公开数据计算,2024年上半年这些产品的制造占中国用电量的1.6%,排放量的2.9%。

同样的计算表明,同期的CO2排放量和用电量增加了约27%,这意味着清洁能源技术制造推动中国化石燃料碳排放量增加了0.6%,用电量增加了0.4%。

展望今年下半年,能源消费增长预计放缓。中国电力企业联合会预计下半年用电需求增速为5%,而上半年为8.1%。国家能源局预计,全年天然气需求增长将从上半年的8.7%放缓至6.5%至7.7%。

如果这些预测准确,那么清洁能源消费的持续增长将足以推动中国今年的CO2排放量下降。

然而,今年上半年能源需求增长快于预期,稀释了中国创纪录的清洁能源扩张带来的减排效果,并给2024年中国碳排放是否会较2023年下降增加了不确定性。

如果今年二季度按燃料和行业划分的能源需求增速持续到三季度和四季度,而非化石能源发电量增速也保持类似的连续性,那么2024年中国的排放总量将保持平稳。

近期政策发展

能源消费增长也可能因中国的政策重新聚焦于能源和气候目标而得到减缓。今年五月,国务院发布了《2024—2025年节能降碳行动方案》。

这份计划之所以引人注目,一方面是因为其时间段不同寻常,涵盖了“十四五”计划的最后两年,另一方面是因为其级别高——节能通常属于能源和环境监管部门的管辖范围,而不会上升到国务院。

这表明,政府认识到了目前与2025年碳强度和能耗强度目标仍有距离。该行动计划要求实现这两个目标,并列出了应采取的许多措施。

然而,该计划并没有为2024年设定与实现2025年目标相一致的数字目标,这可能被视为采取了一种模棱两可的做法,即推动采取更多行动,但不保证取得足够的成果。

国务院在七月下旬发布的另一项计划呼吁加快建立“双控体系”,以控制碳排放总量和强度。 (此前,中国从未针对碳排放总量设定过数字目标,仅限制碳排放强度。)

根据这份七月发布的文件,“十五五”规划将遵循此前五年规划的惯例,为2026年至2030年期间设定一个具有约束力的碳强度目标,并将首次为2030年的绝对排放水平设定一个非约束性的“补充”目标。然后,在随后的每个五年规划期间,都将设立一个具有约束力的绝对排放目标。

在距离2025年碳强度目标尚有差距的情况下,“十五五”期间将需要设定一个严格的碳强度目标,以履行中国在《巴黎协定》下的2030年气候承诺。

今年最重要的政治会议中共二十届三中全会于七月举行。会议纪要首次提到了碳减排,但没有发出刺激能源消费的信号。这本将意味着依靠碳排放强度更低的产业来推动经济增长,减少经济对高碳制造业或基础设施扩张的依赖。

但该会议的重点是推动“新质生产力”,即强调先进制造业为经济重点和加强创新。这可能意味着北京将继续重视且沿用制造业、高能耗的经济增长模式。

另一个表明碳排放受到更多政策重视的迹象是,自2024年初以来,政府似乎已停止核准新建煤基炼钢项目。

前几年,中国政府核准了数百个煤基“替代”项目,准备将中国现有炼钢产能的40%以全新设施取代。

减少新建煤基产能与中国增加采用电弧炉(一种透由电弧放电来传递热能给材料的加热炉)的目标相一致,但实现这一目标的进展一直滞后。

在燃煤发电方面,政府出台了新的“煤电低碳化改造”政策,旨在2025年启动一批燃煤电厂的“低碳”改造项目,将这些电厂的碳排放量降低到同类电厂在2023年平均水平的20%以下;并在2027年启动另一批电厂的改造项目,目标是将其排放量降低到2023年平均水平的50%以下。

根据这项改造计划,目标煤电厂的减排应通过将煤与生物质或从可再生氢中提取的“绿色”氨“混燃”,或通过增加碳捕获、利用与封存(CCUS)来实现。

然而,对于需要改造多少煤电厂,以及改造的激励措施是什么,并没有制定具体目标,而这显然将决定该政策的直接影响。

鉴于生物质供应有限,而氨和碳捕获、利用与封存技术的成本很高,因此影响可能很小。例如,国际能源署(对生物质发电较为乐观的机构之一)认为,如果中国履行其在能源和气候方面的承诺,天然气发电量占比将从2022年的2%上升到2035年的4.5%。

此外,中国大部分燃煤发电已经无利可图,该行业近一半的企业处于亏损状态——甚至在采取昂贵的新措施之前就已如此。

然而,这项政策确实是北京首次尝试将最近核准新建燃煤电厂的热潮,与其2030年碳达峰目标进行调和,并寻求替代方案,以避免至少部分煤电机组需提前关闭或利用率不足的情况。

2023年或来年碳达峰的前景

正如我去年为Carbon Brief 做的分析所预测的那样,中国的碳排放量在今年三月和二季度都同比下降。

然而,化工行业对煤炭的需求增长、工业对电力和天然气的需求增长均快于预期,这稀释了电力行业的减排效果,使碳排放降幅小于预期。

尽管如此,中国仍有可能在2024年开始碳排放的结构性下降,从而使2023年成为中国碳达峰之年。

若要使这一预测兑现,那么清洁能源的增长需要继续维持、下半年能源需求增长需如预期放缓、新的节能减排政策需持续实施。

以制造业为重点的经济政策,以及煤化工行业的扩张则是可能颠覆这一预测的趋势。

煤化工用煤量的激增也表明,即便电力行业的排放量开始下降,只要中国的气候承诺仍允许碳排放量增加,其他行业的排放量就有可能增加。

中国已承诺更新其2030年气候目标,并在明年初发布新的2035年目标。这些目标对于巩固碳达峰和明确达峰后的减排速度至关重要,这两者都对全球碳排放轨迹和温控水平具有重大影响。

关于数据

分析数据汇编自中国国家统计局、国家能源局、中国电力企业联合会和中国海关的官方数据发布,以及行业数据提供商万得资讯(WIND Information)的数据。

风能和太阳能发电量,以及按燃料划分的火电发电量系通过将每月末的发电装机乘月利用率计算得出,数据来自万得金融终端提供的中电联报告数据。

火电总发电量以及水电、核电发电量来自国家统计局月度发布数据。

由于没有生物质的月利用率数据,因此采用了2023年52%的年平均值。电力部门的煤炭消费量估算基于燃煤发电量和每月燃煤电厂的平均热耗率,以避免有争议的官方煤炭消费数据对近期其他产量数据的影响。

当数据来自多个来源时,我对不同来源的数据交叉引用,并尽可能使用官方来源,调整总消费量以匹配国家统计局报告的第一季度和上半年消费增长和能源结构变化。数据调整对所有能源的影响不到1%,即使不进行这种调整,第二季度排放量下降的结论依然成立。

二氧化碳排放量的估算基于国家统计局的默认燃料热值和中国最新的2018年国家温室气体排放清单中的排放因子。水泥的二氧化碳排放因子基于截至2023年的年度估算。

对于石油消费,表观消费量是根据炼油加工量计算的,并减去石油产品的净出口量。